Ker so pri nas davki »glupi« so tudi PRAVICE PLAČNIKOV DAVKOV »glupe«, ali kako iz cone »pridnosti« in »črednega nagona«, predvsem tistih, ki naj bi »zastopali« mikro, mala in srednja podjetja, v svet miru (predvidljivost) – tudi na davčnem področju….

Analiza predlaganih sprememb davčne zakonodaje (davčna obravnava start-up-ov), kot izhaja iz predlogov sprememb, objavljenih na E-Demokraciji z dne 3.6.2024 – del 2

in

Analiza člankov z dne 7.6. in 8.6.2024 (Analizirani naslovi treh revij, mladina, Dnevnik in Delo)

Mladina:

- Pismo ministru za finance (z dne 31.5.2024): Uredništvo ministra poziva, naj reformira davčni sistem, ki manj ugodno obdavčuje zaposlene od »normiranih podjetnikov« in apelirajo, da naj ugodneje obravnava tudi domače »stare« zaposlene osebe, ne samo »tuje mlade izobražence«.

- Neustavno tajno sledenje – Črtan zakonski člen, ki je Finančni upravi RS omogočal tajno sledenje: Odločitev US je jasna. Državni zbor je sprejel davčno-pravni predpis, ki nesorazmerno posega v t.i. človekove pravice.

- Miljarda evrov za 20.000 stanovanj: članek napoveduje javno gradnjo javnih stanovanj, ni pa še predvidenih virov za financiranje navedenega ukrepa

- Inovativna država – članek naslika »start up državo«, ki, v izogib strukturnim spremembam, išče rešitve za tiste, ki so v vsakem primeru že sami sposobni »poiskati najboljšo rešitev - zase«.

- Davčni gordijski vozel: članek pove, da, brez spremenjenih odnosov med »biznisom« in državo – ne moremo pričakovati kvalitativno dobrih rešitev. »Boštjančičeva zagotovila, da želijo pripraviti celovite rešitve, enostaven in pregleden davčni sistem, davčno stabilne ukrepe in učinkovite ukrepe, so preprosto smešne«.

Delo:

- Romantično sobodajalstvo, ki je postalo posel: Država je dolžna svojim državljanom omogočiti pogoje za zagotavljanje osnovnih življenskih dobrin, med katere sodi tudi streha nad glavo…

Dnevnik:

1.Čas je, da se vojna konča: Članek, nekoliko sramežljivo, načenja ključno vprašanje naše bodočnosti – mir.

2. Življenje na napakah – česa ne razume finančni minister: članek pove, da naj bi bili PRISPEVKI, DAVKI NA DELOVNE DOHODKE (ker naj bi »dražili« delovno silo).

Članek je pomemben, saj je jasno, da dodatna »javna poraba«, terja tudi dodatne davčne vire.

UVOD – kaj se še »da narediti«, da bi izboljšali zakonodajo, kot izhaja iz predlogov davčnih sprememb iz leta 2024 – 2. del

Ko pišem ta članek, poslušam intervju z ga. Sevim Dagdelen (poslanka nemškega parlamenta), avtorica knjige o NATU, torej organizaciji, ki je namenjena t.i. kolektivni varnosti in katere člani smo tudi Slovenija.

Ko poslušam, vidim (in se »tolažim«), da nisem »samo jaz čuden«. Očitno je še nekaj ljudi, ki se vsaj trudijo razmišljati dobronamerno in »s svojo glavo« v smeri temeljnih pravnih pravil, ki nas določajo. Cenjena poslanka nemškega parlamenta namreč ocenjuje, da je NATO (v letu 2024) – »ena sama prevara« in da izvaja dejavnosti (militarizacija)– v popolnem nasprotju z določili, ki samo organizacijo »oukvirajajo« (ali je lahko »obrambna« organizacija članic Nata – organizacija, ki krepi uničenje celotnega planeta?).

Tudi sam prihajam do spoznanja (ko razmišljam naš davčni sistem), da je »naša USTAVA – enostavno en sam nesmisel«, saj očitno varuje nekaj, »kar je brez zveze«.

Sprejemamo namreč davčna pravila (npr. sledenje blaga in ljudi brez sodne odredbe), ki jih Ustavno sodišče razveljavi, »pristojni oz. odgovorni za izvajanje pooblastil, ki jim sodišče razveljavi njihov predlog«, pa zgolj pojasnijo (sklepam), da določbe o »"neustavnem sledenju«, ne potrebujejo (več), ker so se že »znašli drugače«. In veselica se nadaljuje.

Ali drugače, neustavno ravnanje oseb z javnimi pooblastili se izvaja še naprej – samo brez »zakonskega pokritja«! Sprašujem se: zakaj že imamo Ustavo, ki naj bi varovala »človekove pravice«? Logični odgovor: človekove pravice so – očitno popolnoma - brez zveze, so pač »glupe« in jih zato tisti, ki naj bi jih udejanjali – enostavno ignorirajo!

Članek, ki »ga prebirate«, je rezultat obljube z dne 3.6.2024 z naslovom »Komentar medijskih objav v povezavi z davčnimi spremembami, o katerih se razpravlja v letu 2024 – del.1 Ali kaj ima avtomatično pošiljanje KIR in KPR na FURS – z »administrativnimi razbremenitvami««.

V navedenem članku sem obljubil, da bom napisal svoja stališča v zvezi s predlogi sprememb, seveda s ciljem, da bi Minister za finance uspel še enkrat razmisliti, ali ne bi morebiti sprejelo – še boljše in ustreznejše rešitve. Ne gre za to, da bi bile »moje« ideje, »apriorno« najboljše. Ocenjujem pa, da smo ponovno (kot že neštetokrat v Sloveniji – še posebej na davčnem področju) podali v razpravo predloge rešitev, ki niso bile dovolj dobro premišljene.

Moram tudi poudariti, da sem osebno nasprotoval vsem rešitvam sprememb ZDavP-2, ki poslabšujejo pravni položaj »šibkejše« stranke v davčnih postopkih (zastaranje, 74.a člen ZDavP-2) in seveda sem nasprotoval tudi spremembam ZDDV-1 v delu t.i. avtomatičnega pošiljanja vseh prejetih in izdanih računov na zalogo.

Poudarjam pa, da ni vse tako slabo (določeni predlogi Ministra za finance so zagotovo -premik v pravo smer) »kot se mogoče vidi«.

Namen današnjega članka je osvetliti ureditev obdavčitev »dela« s poudarkom na rešitvi Ministra za finance, kjer želi spodbuditi t.i. start up-poslovno okolje.

V članku MLADINA, avtor, ki opisuje navedeni davčni inštitut (start up-e), sicer negativno ocenjuje navedeno intenco našega ministra. Sam se z njim (avtorjem iz časopisa Mladina), ne strinjam.

Ocenjujem namreč, da mora tudi Slovenija postati okolje, ki sledi »družbenemu razvoju«. Prepričan sem tudi, da moramo v Sloveniji opustiti idealiziranje, predvsem moramo začeti »gledati čez plot« v t.i. mednarodno davčno okolje. Država lahko tekmuje z drugimi državami s pomočjo dobrih pravnih pravil in predvsem s kakovostjo svojih storitev (FURS, izobraževanje, zdravstvo itd.).

Naše start-up okolje je namreč izredno togo. G. Boskarol se trenutno bori (na Ustavnem sodišču), da bi lahko imel tudi več kot 100 podjemov oz. podjetij, kar naš slovenski pravni red – verjetno nesorazmerno, omejuje. Glavnina težav za naše »start-upe« pa predstavlja, zagotovo toga davčna zakonodaja. Povedano pove, da moramo tudi »start-up« fenomen, preučevati širše oz. s pomočjo več ministrstev (za gospodarstvo, pravosodje, finance itd.).

V katerem grmu tiči zajec ali kje je kavelj 22 na področju obdavčevanja start-up-ov?

Skladno z določilom 18. člena Zakona o dohodnini, navedeni zakon obdavčuje dohodke iz zaposlitve, dohodke iz dejavnosti, dohodke iz osnovne kmetijske in osnovne gozdarske dejavnosti, dohodke iz oddajanja premoženja v najem in iz prenosa premoženjske pravice, dohodke iz kapitala in druge dohodke – fizičnih oseb.

Zakon določa, kaj se ne šteje kot dohodek (dediščine, igre na srečo itd.), hkrati pa zakon tudi določa, kateri dohodki so oproščeni plačila dohodnine (denarne pomoči, socialni prejemki, solidarna pomoč….).

Po določilu Zakona o pokojninskem in invalidskem zavarovanju, moramo plačevati prispevke za ZPIZ od vseh dohodkov, od katerih se »plačuje dohodnina«. Poudarjam, da področna »prispevčna« zakonodaja – ne določa davčne osnove za prispevke ali pravilneje – ne določa »premije za obvezna socialna zavarovanja«. To ureja davčna zakonodaja! Določa jo torej druga, ne pa »področna zakonodaja«. Kar je verjetno unikum v svetu, v EU 27, zagotovo.

Vsa ostala zakonodaja, ki določa prispevke, se v delu »določanja premije za obvezna zavarovanja«, sklicuje na ZPIZ, kar pomeni, da moramo plačevati prispevke za vsa ostala obvezna socialna in zdravstvena zavarovanja od vseh dohodkov, od katerih »se odmerja in plačuje dohodnina«.

Kot je razvidno iz »sistematike« zakonodaje na področju obveznih socialnih in zdravstvenih zavarovanj, plačujemo »obvezna zavarovanja« tudi večkrat mesečno, v kolikor imamo več različnih izplačil dohodkov (delovno razmerje, pogodba o pokuri, avtorska pogodba itd.).

Ureditev, po kateri plačujemo večkratne premije za eno in isto zavarovalno vrsto oz. kategorijo (npr. zavarovanje za pokojnino) je po oceni avtorja tega sestavka »ustavno sporna«, saj vemo, da, četudi so za zavarovanca plačani trikratno prispevki (npr. plačo, pogodba o poslovoden ju in avtorska pogodba v istem mesecu), zavarovanec nima VEČ pravic iz vseh večkratno plačanih »premij«. Napisano nima nobene povezave s t.i. socialno kapico, kot jo »zahtevajo« gospodarska združenja.

Na tem mestu moram izraziti tudi nestrinjanje z avtorjem članka »Življenje na napakah – česa ne razume finančni minister«. Cenjeni profesor namreč uporablja termine, ki jih davčno pravo ne pozna, posledično pa lahko prihaja do velike »zmede« - tudi na nivoju davčnih pravil tistih, ki pravila »pišejo«.

Prispevki namreč niso »davki na delovne dohodke« (kot zmotno zapiše profesor ekonomije).Prispevki so – tudi v Sloveniji – plačilo premije za obvezna socialna in zdravstvena zavarovanja! Mogoče pa je avtor pomagal razvozlati gordijski vozel na področju »pretirane obdavčitve dela«? Očitno pa pri nas resnično večinsko menimo, da se lahko s »prispevki igramo« in jih zaračunavamo vsakomur, večkrat – četudi za to plačilo ne prejme »ubožec« ničesar! Očitno resnično drži, da so prispevki zgolj davki – na dohodke fizičnih oseb. Ali smo odkrili »ključno nelogičnost plačevanja naših prispevkov«?

START UP-i in njihovi dohodki

V Sloveniji, tudi v sferi piscev pravnih pravil, velja velik nesporazum, kaj to »start-up«, sploh je. Po mojem lastnem razumevanju (v povezavi z obdavčitvijo) je »start-up« predvsem izum oz. termin, ki ga je ustvarila »industrija kapitala«, s ciljem »prodaje deležev perspektivnih podjetij«. Zgoraj navedeno definicijo povzemam po filmu »Volk iz Wall Streeta«, ki lepo prikazuje industrijo, ki terja od ljudi, da si »izmišljamo« nove produkte in storitve – s ciljem, da volkovi služijo (upam, da nisem dobronamernih »start-upovcev« užalil).

Tudi v Sloveniji obstaja »kultura start-up-ov«, ki »organizira« in spodbuja nastajanje novih podjetij, ki naj bi »na hitro uspela«. Navedena okolja seveda morajo upoštevati t.i. davčno zakonodajo, po kateri so dohodki ključnih zaposlenih oseb v »start-upu«, obdavčene z vsemi prispevki in dohodnino.

Kaj je »opcijsko« nagrajevanje ključnega kadra, v primeru start-upov?

Podjetje start-up »ustvari« običajno podjetnik (oseba A), ki s svojim kapitalom organizira podjem, kar vključuje nakup opreme in zaposlene ljudi. Če in ko podjetnik zaposli ključne kadre v podjetju (recimo ji oseba B), ki mu pomagajo razvijati produkt ali storitev, se običajno sklene dogovor o NAGRADI, ki pa bo prišla, ko in če se ideja izkaže za »profitabilno« (v nadaljevanju opcija ali nagrada).

T.i. zbiranje kapitala za financiranje podjema, poteka na več načinov. Najbolj običajen način financiranja »start-upov« v Sloveniji je povezan s t.i. »poslovnimi angeli« (npr. g. Boscarol) drugi način zbiranja kapitala pa je lahko povezan z nastopi na trgih kapitala oz. na platformah, kjer se lahko zbere kapital tudi na podlagi t.i. »vnaprejšnjega plačil za blago ali storitev«.

Preučimo naslednji hipotetični primer:

- Inovator ustanovi »doo« (start-up) za 10.000 EUR

- Inovator A zaposli osebo B, ključni kader in obljubi mu udeležbo v dobičku, ki bo nastal v trenutku »prodaje deleža v START-UP-u« - npr. 30% »vrednosti podjetja«.

- Recimo, da je bil START UP prodan po enem letu za 1 mio EUR – osebi C.

V vseh primerih, ko in če se »start up« izkaže za »profitabilnega« (recimo, da znaša »končna« vrednost družbe - 1 mio EUR), se običajno spremeni tudi imetništvo v deležu v družbah (osnovni kapital v start up-u recimo znaša 10.000 EUR), predvsem na način, da podjetnik A, proda del ali v celoti svoj delež v družbi (osebi C ).

V trenutku prodaje (oz. tik pred prodajo investitorju C) deleža pa se realizira tudi »obljuba« pridobitve deleža za ključni kader B (recimo, da B pridobi 30% delež za ceno 3.000 EUR, »cenitev na datum pridobitve pa pove, da je delež »vreden« 300.000 EUR), kar lahko pomeni, da delež prodajata oseba A in B – osebi C.

Po trenutni davčni zakonodaji, kot ga razlaga Ministrstvo za finance (in FURS), nastopijo naslednje davčne posledice:

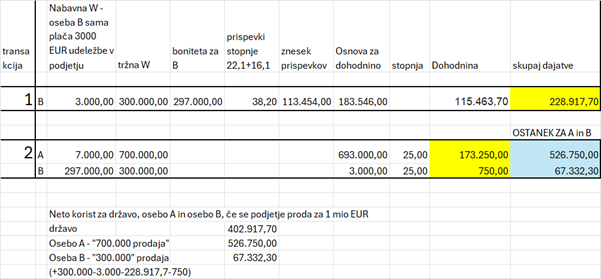

- V trenutku pridobitve deleža za B (že pred prodajo deleža osebi C), mora »delodajalec« obračunati prispevke in dohodnino za domnevni dohodek osebe B in sicer od razlike med nakupno in tržno vrednostjo iz naslova »pridobitve deleža«. Težava je, če oseba B, ki pridobi določen delež in ne pridobi ničesar »unovčljivega«, če družba »propade« (država pa je že dobila vse davke tudi za dohodke, ki jih dejansko »sploh ni bilo« in sicer v višini 228.917 EUR, če bi znašala domnevna korist za B 300.000 EUR).

- V trenutku prodaje deleža v družbi (osebi A in B prodata del ali celotni delež osebi C), nastopi obveznost plačila kapitalskega dobička (zavezanca A in B). V drugi transakciji država pobere 173.250+750 EUR, če bi družbenika prodala družbo za 1 mio EUR.

- Kot je razvidno iz zgornjega primera, dobi država, po trenutni zakonodaji (228.917 EUR + 173.250+750 EUR) velik delež (40,2%), inovator dobi 52%, ključni kader pa 7% (četudi je »pridobil pravico do 30% dobička«).

- Kot je razvidno iz predloga MF z dne 3.6.2024 (sprememba pravil), bo dobiča država tudi po ptredlogu MF – še vedno enak delež, ugodneje je zadeva rešena zgolj v primeru, ko in če podjetje propade. Po predlogu MF bi v tem primeru država NE PREJELA nečesa, kar že danes ne bi smela!

Kaj bo prinesla sprememba, kot jo predlaga trenutni Minister za finance?

Minister za finance je predlagal, da se zgolj odloži plačilo dajatev iz 1. transakcije (228.917 EUR), opisane v točki 1 tega sestavka in sicer do trenutka, ko se delež v družbi proda osebi C.

Kot je razvidno iz zgoraj navedenega hipotetičnega primera (prispevke delodajalca smo vključili v stroške), bo znašala dejanska oz. hipotetična korist za osebo B v trenutku prodaje podjetja (če se je družba prodala C-ju za 1 mio EUR) cca 67.332,30 EUR, za osebo B pa 526.750 EUR (nismo upoštevali t.i. normiranih stroškov – zaradi poenostavitve).

Država pa bo od obeh transakcij pridobila 402.917 EUR (tudi po predlagani spremembi z dne 3.6.2024).

Kako se že danes izognejo naši start-up-i obdavčitvi?

Glede na zgoraj opisa primer, je jasno, da start-up okolje v Sloveniji – ni »konkurenčno«. In sicer predvsem zaradi t.i. prispevkov, ki se obračunajo tudi na t.i. hibridne dohodke (kar naj bi predstavljalo t.i. ugodnost oz. boniteto), ki, po oceni avtorja, sodijo med t.i. dohodke, kjer bi morali določiti oprostitev dohodnine v trenutku pridobitve (za osebo B), kar omogoča že t.i. logična razlaga trenutnih pravnih pravil (to je zgolj stališče avtorja – FURS in MF menita drugače). Seveda pa bi oseba B plačala t.i. kapitalski dobiček (25%) v trenutku prodaje.

Glede na opisano situacijo, ocenjujem, da sprememba davčnih pravil (zgolj odlog) ne bodo zagotovile tistega, kar bi moralo biti interes vseh nas. In sicer, da bi se vsaj, v primere »realizacije prodaje«, kapitalski dobiček plačal v Sloveniji.

Ne smemo namreč pozabiti, da (danes) slovenski start-up-i prenesejo »svoj produkt« (podjetje lahko ostane v Sloveniji) v tujino takoj, ko se bliža t.i. trenutek odsvojitve (enostavno se ustanovi podjetje v tujini), kar pomeni, da Slovenija od START-UP-ov, ne bo in tudi ni prejela še nobene koristi v obliki obveznih javnih dajatev (takšna je pač praksa).

Zelo ugodno se namreč obdavčujejo start up-i v Silicijevi dolini, v Združenem kraljestvu in praktično v vseh državah EU27, kjer ne poznajo obdavčevanja s prispevki za t.i. hibridne dohodke. In očitno (ker sam odlog rešuje zgolj primere, ko start-up propade – ne pa primerov, ko start-up uspe), se bodo produkti start-upov, še naprej, selili v davčno-ugodnejša okolja.

Sklep in predlog Ministru za finance

Spoštovani Minister za finance, svetujem ti, da razpišeš javni natečaj za predlog sprememb vse davčne zakonodaje (npr. naredi razpis za inovativno rešitev – lahko tudi start-up), ki ureja t.i. start-upe in seveda tudi druge davčne inštitute s ciljem zagotoviti t.i. mednarodno davčno konkurenčni davčni sistem pri nas.

Na razpisu določi t.i. zavezujoče omejitve (npr. ne-prelivanje prispevkov v kapitalske dobičke itd.), večina »honorarja« pa poveži z »rezultatom svetovanja« (npr. velikost vplačil javnih dajatev v vse blagajne v R Sloveniji ).

Zgoraj opisana rešitev, po kateri bi oseba B plačala zgolj 25% kapitalski dobiček (in nobenih prispevkov), je verjamem, samo ena izmed možnih rešitev. Prepričan pa sem, da obstaja še veliko boljših rešitev.

Ustavno sodišče je odločilo, da je bila intenca FURS po sledenju davčnim zavezancem, brez odobritve sodišča– »neustavna rešitev.

Upam si trditi, da je bila odločitev US jasna in da bo enako usodo doživelo tudi avtomatična izmenjava računov na zalogo, kot predvideva predlog sprememb ZDDV-1.

Očitno bi bilo dobro spremeniti »metodiko dela nastajanja predlogov davčnih sprememb«, saj sprejemamo davčno-pravna pravila (žal, praviloma), s katerimi kršimo človekove pravice – očitno sistematično. Ker smo preveč »pridni«? Bojim se, da tudi »pridni nismo«, saj z zakonodajo zgolj silimo uspešne, da se selijo v »davčno-konkurenčnejša okolja«.

In obdavčitev start up-ov?

Predlagam, da se za START-UP-e razglasijo VSA mikro, mala in srednja podjetja pri nas in da se uredijo tudi t.i. hibridna izplačila ključnih kadrov na način, da se zagotovijo »penzije« (nagrada v obliki prodaje deleža ključnega kadra) tudi za tiste, ki dejansko največ prispevajo k plačevanju javnih dajatev pri nas.

Za mene osebno je START-UP (ki se mu globoko poklonim vsak dan) slehernik oz. slehernica, ki s svojimi rokami in razumom, prehranjuje sebe in družine svojih zaposlenih.

Mag. Franc Derganc, 9.6.2024

Priporočam ogled VIDEA, Lipušček, ga. Hribar, pater Gržan – misli, ki jih ne bi smeli prezreti: https://www.youtube.com/watch?v=YAhHn0dTJsI

Gre za dohodke »izven sistema« dohodnine (19. člen ZDOH-2).

Gre za dogodke, ki so obdavčeni z dohodnino a so davka oproščeni (20-34. člen Zdoh-2)

Ali bi se strinjali, da plačate trikrat premijo za kasko zavarovanje – pravico pa imate samo od enega plačila?

Ocena je, da gre za nesorazmerni ukrep, saj se plačana premija ne rezultira v pravici zavarovanca – pri vseh plačilih in to ne glede na »višino dohodkov posameznika«.

Opravičujem se za ironijo, toda g. Gržan trdi, da moramo na neumnosti – odgovoriti z ironijo.

Oseba B, ki sklene dogovor z osebo A, da bo pridobila za svoj »podjem« dobiček, ki se bo realiziral v trenutku prodaje deleža osebi C, je zagotovo dohodek, ki ga ni mogoče uvrstiti v dohodke iz dela. Ocenjujem celo, da že po trenutni zakonodaji. Zakaj? Ker ključni kader (npr. programer) zagotovo ne deluje po navodilih »nadrejenega« oz. je oseba B v tem primeru, predvsem »podjetnik«, saj tvega dohodek! Če bi želeli »preprečiti« odliv dohodkov izven prispevčenja, pa se lahko uvede registracija tovrstnih dogovorov, prav tako pa se lahko določi tudi minimalna osnova za prispevke za t.i. ključne kadre!